[딜사이트 서재원 기자] 미국 멀티패밀리오피스(MFO)가 테일러메이드 인수전의 다크호스 후보로 부상했다. 최근 본입찰에서 4조4000억원의 입찰 최고가를 제시하면서 밸류에이션과 거래 안정성 측면에서 우위를 점했다는 평가다.

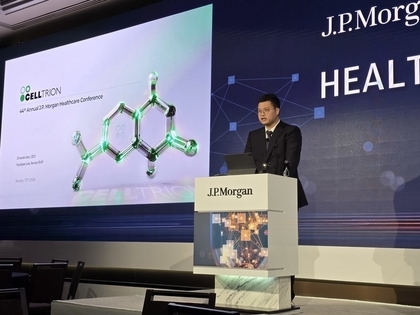

8일 투자은행(IB) 업계에 따르면 미국 고액자산가 연합 성격의 멀티패밀리오피스(MFO)는 최근 이뤄진 테일러메이드 본입찰에서 최고가인 4조4000억원(30억달러)을 제시한 것으로 알려졌다. 앞서 테일러메이드 매각 주관사인 JP모간과 제프리스는 지난 9월 적격예비후보(숏리스트) 4~5곳을 선정했으며 지난달 이들을 대상으로 본입찰을 진행했다. 매각 대상은 센트로이드가 보유한 테일러메이드 지분 100%다.

MFO와 함께 본입찰에 참여한 올드톰캐피탈은 4조1500억원 수준의 가격을 제시한 것으로 알려졌다. 올드톰캐피탈은 미국의 골프 산업 전문 투자회사다. 골프 클럽 및 용품, 라이스스타일 등 다양한 영역의 골프 산업에 투자하고 있다. 재무적투자자(FI) 가운데서는 골프 산업의 이해도가 가장 높은 원매자로 평가받는다.

업계에서는 미국 MFO의 인수 가능성이 유력하다는 관측이 나온다. 밸류에이션 측면에서도 가장 높은 가격을 제시한 데 이어 패밀리오피스 특성상 자금조달도 안정적이기 때문이다. 특히 PEF와 비교해 펀드 만기에 대한 부담이 없어 상대적으로 테일러메이드의 중장기 성장에 적합한 인수자라는 평가도 나온다. MFO는 예비입찰 단계에서부터 적극적으로 인수 의지를 피력해 왔다.

테일러메이드의 몸값이 4조원 중반대에 형성될 가능성이 커진 가운데 우선매수권을 보유한 F&F의 행보에도 관심이 쏠린다. 제3자 인수가 확정될 경우 F&F는 동일한 조건으로 테일러메이드를 인수할 수 있는 권한이 있다.

F&F는 현재 미래에셋·한국투자·삼성 등과 손잡고 자금 조달에 나섰다. 다만 F&F가 산정한 테일러메이드 기업가치는 4조원 수준으로 몸값이 커질 경우 자금 조달 측면에서 부담은 가중될 전망이다. 당초 5조원 이상을 베팅할 수도 있다던 사우디 리브 골프가 빠지면서 F&F의 희망은 커졌다. 하지만 자금력이나 인수후 재무부담 측면에서 4조원 중반은 거래를 시원하게 포기하기도, 혹은 부담을 안고 차입을 늘려 우선매수권을 행사하기도 애매한 가격대로 지적된다.

앞서 F&F를 이끌고 있는 김창수 회장은 글로벌 IB 골드만삭스를 주관사로 선임한 후 초기부터 우선매수권을 행사할 뜻을 밝혀왔다. 하지만 김 회장의 속내는 인수전에 원매자가 나타나지 않아 내년 경으로 예상되는 시한을 센트로이드가 넘기고 테일러메이드 지분을 현물로 분배받는데 집중돼 있다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home