[딜사이트 이소영 기자] 올해 상반기 대기업 계열 가운데 SK그룹이 약 7조원 어치의 자금을 회사채 시장을 통해 조달한 것으로 나타났다. 특히 기준금리 인하 흐름에 발맞춰 그간 잠잠했던 계열사까지 잇따라 시장에 복귀하면서 발행 규모가 크게 늘었다는 분석이다.

1일 딜사이트 상반기 리그테이블에 따르면 SK그룹의 올해 상반기 회사채 발행 규모는 총 6조9500억원으로 나타났다. 집계는 올해 상반기 내 수요예측을 거쳐 발행을 완료한 일반 회사채(선순위·후순위) 기준으로 이뤄졌다. 후후순위(신종자본증권) 채권이나 자산유동화증권(ABS), 수요예측을 진행하지 않는 금융채·특수채 등은 제외한 결과다.

SK그룹의 발행 규모는 지난해 같은 기간 5조6700억원과 비교해 약 22.6% 증가한 수준이다. 이는 전체 발행액(45조4410억원) 중 15.3% 수준이고 국내 그룹사 가운데서도 가장 큰 규모로 평가된다.

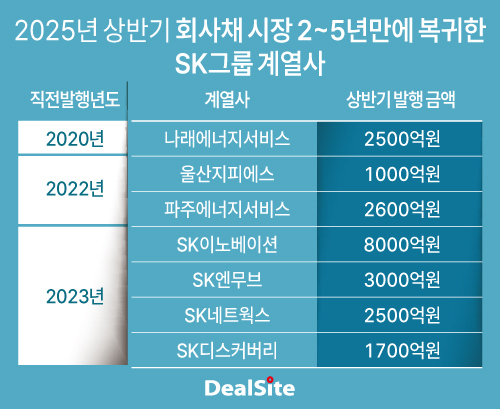

SK는 한동안 시장을 떠나 있었던 계열사들까지 회사채 시장에 복귀시켜 이른바 '재계의 한국은행'이라는 별명을 얻었다. 주력 계열사인 ▲SK이노베이션(8000억원) ▲SK엔무브(3000억원) ▲파주에너지서비스(2600억원) ▲SK네트웍스(2500억원) 등 뿐만 아니라 ▲나래에너지서비스(2500억원) ▲SK디스커버리(1700억원) ▲울산지피에스(1000억원) 등 총 7개 계열사가 상반기 중 채권 발행에 나섰다. 발행 규모만 총 2조1300억원이다.

이 가운데 가장 오랜만에 시장을 찾은 기업은 나래에너지서비스로, 2020년 이후 5년 만에 조달을 마쳤다. 파주에너지서비스와 울산지피에스도 2022년 이후 3년 만에 발행을 재개했다. 시장에서는 이들 계열사의 회사채 시장 복귀 배경으로 금리 하락 흐름을 꼽는다. 차환 발행을 통해 조달금리를 낮출 수 있는 적기라는 판단 아래 채권 발행에 나섰다는 분석이다.

실제 7개 계열사 모두 조달한 자금을 기존 채무 상환에 사용했다. 이 중 일부는 확실한 이자비용 감축 성과도 거뒀다. 조달 타이밍을 전략적으로 활용한 결과다.

가장 두드러진 사례는 SK이노베이션이다. 기발행 채권은 기업어음(3.29%)과 원화채권(4.23%)을 통해 평균 3.96%의 금리로 조달했지만, 이번 발행에서는 평균 2.95% 수준으로 조달해 약 101bp(1bp=0.01%포인트)의 비용을 절감했다. 이외에도 SK엔무브(87bp), SK디스커버리(79bp), SK네트웍스(58bp), 나래에너지서비스(23bp) 등의 계열사도 조달 금리를 낮추며 실질적인 이자비용 감축 효과를 얻었다.

하지만 모든 계열사가 같은 효과를 누린 건 아니다. 파주에너지서비스는 금리 인상기인 2015년에 장기 채권을 발행했기 때문에, 이번에 조달 금리를 낮춘다고 해도 이자 절감 폭이 크지 않았다. 울산지피에스의 경우에도 이전(2022년) 발행 당시 수요 부족으로 일부 물량이 팔리지 않는 미매각 상황을 겪은 바 있어 이자비용 감축 성과를 내진 못했다. 다만 시장에서 모집액을 채웠다는 점 자체가 의미 있는 결과로 보인다.

SK그룹 계열사 가운데 가장 많은 자금을 조달한 곳은 SK㈜로 나타났다. 올해 3월과 5월 두 차례 발행으로 총 8100억원을 확보했다. 이어 SK이노베이션(8000억원), SK브로드밴드(7300억원), SK하이닉스(7000억원) 등도 잇달아 대규모 자금 조달에 나서며 회사채 시장에서 대규모 자금을 조달했다.

하반기에도 이같은 흐름이 이어질 것이란 분석이다. 추가적인 금리 인하가 단행되면 기업들의 조달 여건은 더욱 우호적으로 바뀔 수 있다. 이에 SK그룹의 자본시장 활용 전략도 한층 탄력 받을 것이란 관측이다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home