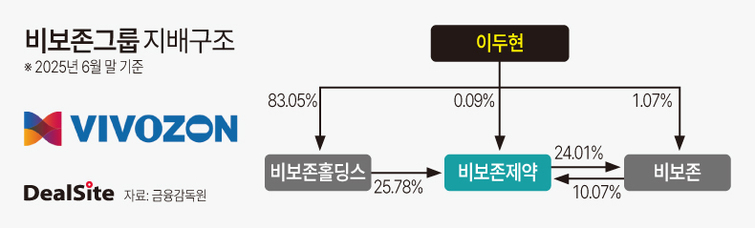

[딜사이트 최광석 기자] 비보존그룹이 지배구조 개편 계획을 공식화했다. 비보존홀딩스(홀딩스)를 정점으로 지배구조를 수직계열화한다는 구상이다. 이를 위해 우선적으로 비보존제약(제약) 유증을 통해 관계사 비보존이 들고 있는 채권을 상환해 지배구조 왜곡을 해소할 계획이다. 나아가 업계에선 현재 계열사 간 상호출자 구조를 향후 어떤 방식으로 정리할 지에도 귀추를 주목하고 있다.

14일 업계에 따르면 비보존제약(제약)은 이달 13일 500억원 규모의 주주배정 후 실권주 일반공모 방식의 유상증자(유증)를 결정했다.

이번 유증은 채무상환, 운영 및 기타 자금 조달을 위한 목적으로 진행된다. 구체적으로 15회차 및 21회차 전환사채(CB) 원리금 상환에 230억원, 주사제 독점실시권 이전 및 원부자재 대금 등 회사 운영에 258억원, 발행제비용 12억원 등이다.

그러면서 비보존그룹은 이번 유증 증권신고서에 향후 홀딩스→제약→비보존으로 지배구조 계열화를 추진하겠다는 계획을 공개했다. 현재도 비슷한 지배구조를 가졌지만 제약과 비보존 간 상호출자를 정리해 수직계열화하겠다는 의도로 풀이된다.

현재 제약의 최대주주는 홀딩스로 25.8%의 지분을 보유하고 있다. 그리고 제약은 지분율 24%로 비보존 최대주주다. 다만 비보존이 제약 지분 10%를 보유하며 2대 주주에 올라있는 상황이다.

이에 비보존이 보유한 제약 지분 정리가 향후 지배구조 계열화의 핵심이 될 전망이다. 제약 역시 이번 유증을 통해 15회차 CB를 상환함으로써 관계사인 비보존이 채권자인 지배구조 왜곡을 해소할 예정이라고 밝혔다. 나아가 향후 지배구조 계열화를 고려해 전환가액 조정을 하지 않고 CB를 상환함으로써 제약에 대한 비보존의 지배력을 높이지 않았다는 분석도 나오고 있다.

다만 회사 관계자는 지배구조 계열화와 관련해 "아직 구체적으로 결정된 내용은 없다"고 짧게 답했다.

한편 일각에서는 이번 유증에서 최대주주인 홀딩스의 참여율이 낮아 소액주주들의 부담이 커질 수 있다는 지적도 나오고 있다. 실제 홀딩스는 배정 주식(266만9616주)의 약 20% 수준에서 참여할 계획이라고 밝혔다. 지분율 등을 고려했을 때 전체 유증액 중 약 25억원만을 담당하는 셈이다. 유증 대금 중 가장 많은 비중을 확보하는 비보존 또한 배정된 주식을 전부 인수하지는 않을 전망이다.

이후 제약은 유증으로 조달한 대금 가운데 CB 상환 200억원과 주사제 독점실시권 이전 기술료 70억원을 합해 총 270억원을 비보존에 지급할 예정이다.

앞선 회사 관계자는 "홀딩스 자금 여력에 따라 최대한 참여하기 위해 노력했다"며 "최대주주 이외에 주요주주의 경우도 자금여력 부족 등을 이유로 청약에 전량 참여할 가능성은 낮은 상황이다. 다만 향후 자금여력에 따라 참여율이 변동될 수 있다"고 밝혔다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home