[딜사이트 범찬희 기자] SK리츠가 신규 자산인 '이천 수처리센터'를 둘러싼 시장의 궁금증 해소에 만전을 기하고 있다. 1조원을 초과하는 밸류에이션(적정가치)에 대한 의문이 끊이지 않자 임대차 안전성과 잔존가치 등 수처리센터의 세부 사항을 공개했다.

19일 금융투자업계에 따르면 SK리츠는 지난 15일 수처리센터와 경영 전반에 대한 투자자들의 이해를 제고하기 위한 기업설명회(IR)를 가졌다.

컨퍼런스콜 방식으로 한 시간 가량 진행된 이날 IR은 수처리센터의 가치를 검증하는 자리가 됐다. 이달 말 편입을 앞두고 있는 수처리센터는 계열사인 SK하이닉스가 매각자인 데다 리츠 시장에선 생소한 산업시설이라는 점에서 분분한 해석이 오갔기 때문이다. SK하이닉스의 유동성 지원을 위해 SK리츠가 시장성이 입증되지 않은 자산을 무리하게 편입시키려 한다는 눈초리가 보내졌다.

SK리츠는 이러한 세간의 시선은 오해에서 비롯됐다는 입장이다. 유동성 확보에 나서려는 SK하이닉스와 비(非)오피스 자산군을 물색 중이던 SK리츠의 이해관계가 맞아떨어진 데 따른 결과라는 설명이다. SK리츠가 우선매수협상권을 보유하고 있는 을지로 'T타워'와 판교의 'SK플래닛 사옥'도 후보군에 뒀지만 금리 부담이 커지면서 새로운 섹터로 눈을 돌리게 됐다는 것이다.

백민주 SK리츠운용 투자본부장은 "현재 CBD(광화문‧종로권역)와 GBD(강남권역) 오피스의 캡레이트(투자대비 수익률)는 3% 초중반대인 반면 금리는 5% 중후반이라 역마진이 발생하는 상황"이라며 "리파이낸싱(재융자) 비용 증가로 배당 여력이 줄어들 수 있는 오피스를 매입하면 주주 가치가 훼손될 수 있다고 판단했다"고 말했다.

이와 달리 수처리센터는 배당가능이익을 보존할 수 있는 유망 자산이라는 분석이다. SK하이닉스와의 장기임대차(10년) 계약이 종료 뒤에도 제3자에 임대하거나 매각이 가능한 범용성을 지녔다는 점에서다. 백 본부장은 "수처리센터는 SK리츠 외에도 다른 업체에서 인수 의향을 비췄을 만큼 경쟁력을 가진 자산"이라며 "반도체 필수 시설인 만큼 우선매수협상권을 가진 SK하이닉스가 재매입해 갈 가능성도 있다"고 전했다. 또 수처리센터의 내용연수(사용 가능기간)가 45년에 달할 만큼 잔존가치가 충분하다는 점을 강조했다.

1조2000억원에 달하는 수처리센터의 가격 적성성 여부에 대해서도 상세히 알렸다. 전혁주 SK리츠운용 투자1팀장은 "일각에서는 한 개 자산을 1조원에 사들였단 오해가 있는데 사실은 그렇지 않다"며 "센터는 4개의 수처리시설과 1개의 온도 저감동을 포함해 총 5개로 구성돼 있다"고 설명했다. 그러면서 "센터의 높이는 20층 규모의 아파트와 비슷하며 가격은 감정평가 법인 두 곳으로부터 몇 달에 걸친 실사를 통해 책정됐다"고 덧붙였다.

투자자들 사이에서 불안감이 가시지 않고 있는 '증자설'에 대해서도 입장을 명확히했다. 수처리센터 인수를 위해 발행한 전자단기사채(3200억 규모)를 상환하려는 목적으로 유상증자를 단행하지는 않은거란 기존 입장을 반복했다.

백 본부장은 "향후 구주주를 대상으로 한 유상증자에 나서지 않기 위해 다양한 방법은 고민하고 있는 중"이라며 "수처리센터의 실제 소유주이자 자(자)리츠의 '클린인더스트리얼리츠'의 우선주를 발행하거나 일부 전단채를 회사채로 전환하는 옵션이 있을 수 있다"고 밝혔다.

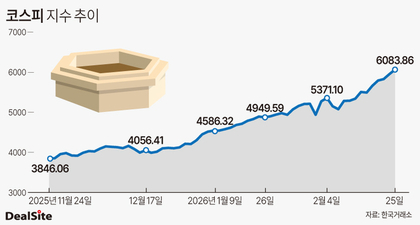

한편 컨퍼런스콜이 종료된 후 SK리츠의 주가는 전일 대비 약 4.9% 오른 4505원에 장을 마감했다. SK리츠의 주가가 4500원선을 회복한 건 지난 7일 이후 6거래일 만이다. 다만 18일 SK리츠의 주가는 전거래일 대비 3.22%(145원) 내린 4360원으로 뒷걸음쳤다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home