[딜사이트 서재원 기자] 지난 2018년 11번가에 거액을 투자한 국민연금의 속이 타들어가고 있다. 이번 티몬·위메프 정산 지연 사태로 플랫폼 기업에 대한 투자 심리가 악화하면서 11번가 매각도 장기화할 것으로 전망되고 있어서다. 국민연금의 연간 대체투자 평균 수익률이 10%에 달하는 것을 감안하면 수천억원의 기회비용을 날렸다는 평가도 나온다.

◆11번가 엑시트, 수년째 답보 상태…티메프 사태 '설상가상'

지난 2018년 PEF 운용사 H&Q코리아는 국민연금, 새마을금고 등과 컨소시엄(나일홀딩스)을 조성해 11번가에 5000억원을 투자했다. 컨소시엄 최대 출자자는 국민연금으로 총 3500억원을 투입했다. 나머지 자금은 H&Q코리아가 블라인드 펀드를 활용해 1000억원, 새마을금고가 500억원을 출자했다.

당시 컨소시엄은 투자 리스크를 낮추기 위해 콜앤드래그 조항을 달았다. 11번가가 5년 내 기업공개(IPO)에 실패할 시 최대주주인 SK스퀘어가 컨소시엄 지분을 모두 인수하고 이를 어길시 최대주주 지분까지 컨소시엄이 동반 매각할 수 있도록 했다. 지난해 11번가가 IPO에 실패하자 SK스퀘어는 콜옵션 행사를 거부하며 사실상 11번가를 포기했다.

현재 11번가는 드래그얼롱(동반매각청구권) 조항에 따라 재무적투자자(FI) 주도로 매각이 이뤄지고 있다. 다만 이커머스 업계 침체가 이어지는 상황에서 적절한 원매자를 구하지 못하는 실정이다. 최근에는 오아시스와 매각 협상을 진행했지만 거래 조건을 두고 이견을 끝내 좁히지 못하면서 불발된 것으로 알려졌다.

문제는 최근 들어 11번가 매각이 더 어려운 국면에 접어 들었다는 점이다. 티몬·위메프에 이어 알렛츠까지 플랫폼 기업들의 미정산 사태가 연이어 터지면서 플랫폼 기업에 대한 투자 심리가 차갑게 식었기 때문이다. 업계에서는 당초 원매자를 구하기 어려웠던 11번가가 이번 사태로 매각이 더욱 어려워질 것이라는 지적이 나오고 있다.

M&A업계 관계자는 "최근 티몬·위메프 사태가 터지면서 이커머스 기업에 대한 시장의 투자 심리가 완전히 가라앉았다"며 "11번가의 경우 이전에도 업계 침체 등의 이유로 원매자를 구하기 어려웠는데 이번 사태로 매각이 더욱 험난해질 것으로 보인다"고 전했다.

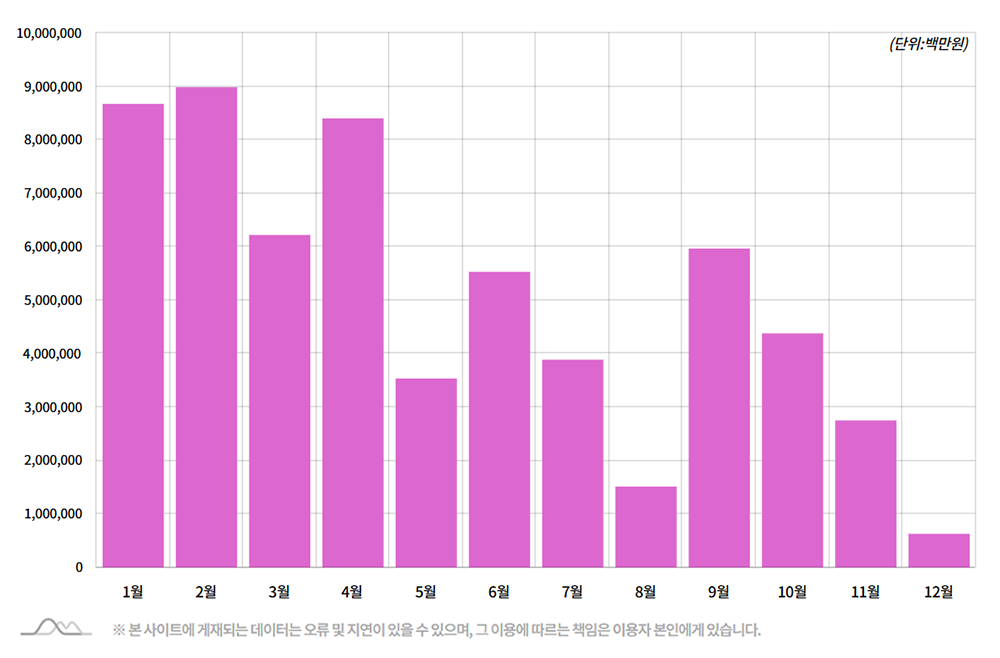

◆2018~2023년 국민연금 대체투자 평균 수익률 10.42%

11번가 매각이 장기화할 가능성이 높은 가운데 이 회사에 거액을 투자한 국민연금의 고민도 깊어질 전망이다. 당초 계획했던 투자금 회수(엑시트)에 차질이 생기면서 투자금이 묶이는 등 상당한 기회비용을 지출하고 있기 때문이다.

국민연금이 11번가에 투자한 2018년부터 작년 말까지 국민연금의 대체투자 부문 수익률은 평균 10.42%다(▲2018년 11.80% ▲2019년 9.62% ▲2020년 2.57% ▲2021년 23.80% ▲2022년 8.94% ▲2023년 5.80%). 이를 국민연금이 당초 계획했던 투자기간인 5년과 투자원금(3500억원)으로 계산하면 1820억원 가량의 이익을 거뒀어야 한다는 결론이 나온다. 국민연금 입장에서는 수천억원의 이익을 날린 것은 물론 원금 회수조차 장담할 수 없는 처지에 몰린 셈이다.

H&Q코리아 역시 국민연금의 엑시트가 지연되는 상황이 곤란하기는 마찬가지다. 국민연금은 H&Q코리아가 조성한 모든 블라인드펀드에 유한책임투자자(LP)로 참여할 정도로 각별한 파트너다. 지난 2004년 국내에 PEF 제도가 도입된 후 국민연금이 처음 출자한 곳이 H&Q코리아의 1호 블라인드펀드(H&Q-국민연금 1호)였다. 해당 펀드의 경우 만도, 케이에스넷 등 제조업 기반 포트폴리오를 구성하면서 내부수익률(IRR) 30%, 투자원금 대비 2배의 회수 실적을 기록했다.

1호 블라인드펀드를 우수한 성적으로 졸업한 덕분에 향후 펀드레이징 단계에서 H&Q코리아는 국민연금을 매번 앵커LP(주축 출자자)로 모집할 수 있었다. 실제 국민연금은 H&Q코리아의 2호와 3호 블라인드펀드에 각각 2000억원, 2800억원을 내려줬다. 지난 2020년 결성한 5000억원 규모의 4호 블라인드펀드 역시 국민연금이 1700억원 가량을 출자한 것으로 알려졌다. 11번가에 투자할 당시에도 업계에서는 국민연금이 H&Q코리아의 투자 성과를 높게 평가해 거액의 자금을 투입한 것으로 봤다.

앞선 관계자는 "국민연금의 대체투자 부문 수익률이 상당히 높은 수준임을 고려하면 11번가 투자를 통해 이미 수천억원의 이익을 봤어야 한다"며 "국민연금 입장에서는 매각이 지연될 때마다 상당한 기회비용을 지출하고 있는 것"이라고 전했다.

또 다른 업계 관계자는 "H&Q코리아는 준수한 운용 성적을 바탕으로 국민연금을 비롯 다수의 연기금, 공제회로부터 꾸준히 러브콜을 받아온 하우스"라며 "11번가 매각 지연이 향후 펀딩에 영향을 미치는 수준은 아니더라도 LP들로부터 평판 하락은 피할 수 없을 것"이라고 말했다.

PE업계 관계자는 "11번가의 경우 최근 들어 적자구조를 많이 개선하고 있으며 최근까지도 오아시스에 매각을 타진해왔었다"며 "매각이 잘 이뤄지지 않는다기보다는 이번 티메프 사태로 이커머스 업계 불확실성이 커지다보니 잠재적 매수자들이 잠시 관망하는 단계로 보인다"고 말했다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home