[딜사이트 이슬이 기자] 반도체 전공정 기업 HPSP 매각에 글로벌 톱티어 사모펀드(PEF) 5곳이 도전장을 내밀었다. 국내·외 대형 PEF 운용사들이 인수전에 뛰어들며 국내 사모펀드(PEF) 운용사 크레센도에쿼티파트너스(이하 크레센도)가 원금 대비 100배 이상의 수익을 거둘 것이라는 전망도 나온다.

19일 투자은행(IB) 업계에 따르면 최근 마감한 HPSP 경영권 지분 매각 예비입찰에 ▲콜버그크래비스로버츠(KKR) ▲칼라일 ▲블랙스톤 ▲베인캐피탈 ▲MBK파트너스가 참여했다.

매각 대상은 크레센도가 보유한 HPSP 경영권 지분 40.9%다. 크레센도는 2017년 '프로세토 6호'를 통해 HPSP 지분 51%를 106억원에 인수했다.

크레센도는 지난해 스위스 IB UBS를 자문사로 선정하며 지분 매각 절차에 나섰다. 매각 측은 예비입찰에 참여한 5곳 중 숏리스트(적격인수후보)를 선정하고 실사를 마치는대로 우선협상대상자를 결정할 계획이다.

HPSP는 반도체 선단 공정에 필요한 공정 장비 제조 회사로 2005년 설립됐다. 회사는 반도체 회로 결함을 방지하는 고압수소어닐링(HPA)과 고압산화공정(HPO) 장비를 국내외 파운드리 반도체 기업에 공급한다.

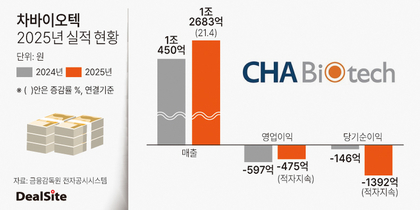

HPSP는 크레센도에 매각된 이후 2018년 24억원 수준이던 매출이 2022년 코스닥시장 상장 후 1593억원, 2023년 1791억원으로 급증했다.

크레센도는 이번 매각으로 투자 원금 대비 160배 넘는 차익을 거둘 전망이다. 업계에서 거론되는 예상 매각가는 2조원에 달한다. 크레센도는 이미 배당만으로 멀티플(투자 원금 대비 배수) 3배 회수에 성공했다. 더불어 오는 4월 197억원 규모의 배당금을 추가로 챙길 것으로 전해진다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home