[딜사이트 신수아 기자] NH농협손해보험(이하 농협손보)가 1000억원의 후순위채 발행을 결의했다. 200%를 하회하는 지급여력비율을 제고하고, 금리 상승에 따른 평가손실을 방어하기 위한 결정으로 풀이된다.

16일 보험업계에 따르면 농협손보는 최근 이사회를 열고 1000억원 규모의 후순위채 발행을 결의했다. 현재 세부 발행 조건은 결정되지 않았다.

농협손보 관계자는 "이자율은 수요예측결과에 따라 결정되며, 최종 표면이자율은 발행예정일에 공시될 예정"이라며 "5년 콜옵션 조항이 붙었다"고 설명했다.

농협손보가 후순위채 발행에 나선 것은 지난 2016년 이후 두번째다. 당시 이자율 3.31%, 7년 만기의 후순위채 1000억원을 발행한 적이 있다. 한국신용평가는 지난달 정기평가를 통해 해당 후순위채의 신용등급을 A+로 평가했다. 최근 특별한 재무 관련 이슈가 없었던 점을 고려하면, 이번에 발행될 후순위채 등급도 이에 준할 것으로 보인다.

일반적으로 후순위채는 자기자본의 50% 내에서 보완자본으로 인정받는다. 또한 잔존 만기가 5년 이내가 되면 해마다 자본인정금액을 20%씩 차감한다. 2016년 발행했던 후순위채의 경우 잔존만기가 3년 이하로 접어든 상황. 즉 1000억원 가운데 40%에 해당하는 400억원만 보완자본으로 인정된다는 의미다.

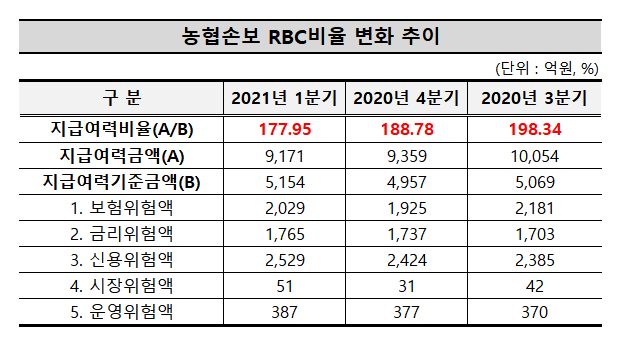

농협손보가 5년 만에 외부 조달에 나선 것은 재무건전성을 제고하기 위한 결정으로 풀이된다. 최근 농협손보의 RBC비율은 채권 평가액 감소와 농작물재해보험 손해율 증가 등으로 인해 170%대로 떨어졌다. 지난해 말 188.78% 였던 RBC비율은 3개월 사이(1분기 말 기준) 177.95%까지 하락한 상황이다.

RBC비율은 가용자본(지급여력금액)을 요구자본(지급여력기준금액)으로 나눈 수치로, 가용자본은 자본금, 자본잉여금, 이익잉여금, 기타포괄손익누계액 등으로 구성된다. 즉 이익잉여금을 변동시키는 순이익과 채권 등 금리부 자산의 평가액(기타포괄손익)의 영향도 함께 받는 구조다.

1분기 말 가용자본과 요구자본을 토대로 단순 계산하면, 1000억원의 후순위채 발행을 통해 RBC 비율은 약 19.39%p 개선될 것으로 전망된다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지